Trong những trường phái dùng cách phân tích để biết cổ phần lên hay xuống đang thịnh hành hiện nay thì trường phái phân tích kỹ thuật đang áp đảo những trường phái khác.

Nhờ công nghệ thông tin và Internet, cách phân tích kỹ thuật ''đăng quang'' vì nó cho phép những người sử dụng rành rẽ phương pháp này mua bán mau lẹ với một số vốn tương đối nhỏ trong một thời gian ngắn.

Muốn trở thành tín đồ của trường phái phân tích kỹ thuật thì phải chấp nhận ''giáo điều'' này:

- Giá cả cổ phần là kết quả của tất cả những yếu tố kinh tế như xu hướng thị trường, tâm lý khách hàng, môi trường chính trị, tin tức lẫn tin đồn, khả năng phát triển, lời lỗ của công ty….

Vì vậy các 'cao thủ' trong trường phái phân tích kỹ thuật chỉ chú trọng về biểu đồ, đến sự giao động giá cả và số lượng cổ phiếu được mua bán mà phán đoán sự lên xuống của nó, ít khi nào họ tốn thời gian để chú tâm vào công ty cổ phần này hoạt động về lãnh vực gì và cũng không cần biết bản báo cáo tài chính nó ra sao.

Người càng muốn mua bán ngắn hạn chừng nào thì bản biểu đồ của họ phải càng có nhiều thông tin về giá cả chừng đó.

Biểu đồ

Sau đây là loại biểu đồ đơn giản nhất. Nó chỉ niêm yết giá cả cổ phần và số lượng mua bán mà bạn đọc ở báo chí ghi lại giá cuối ngày.

Đây là biểu đồ giá cả một năm của công ty chứng khoán hàng đầu của Âu Châu, Euronext tại thị trường Paris.

Chỉ cần 2-3 giây thôi là bạn có thể nhận thấy là xu hướng giá cả công ty này đang lên so với đường vẽ màu xanh MM50 (đường chỉ giá trung bình của cổ phiếu).

Biểu đồ năm thường được dùng để xác định hướng đi chính của một chứng khoán.

Một chứng khoán có thể có xu hướng đi lên nhưng vẫn có thể giảm giá ở những thời điểm nhất định nhưng thông thường giá không giảm qúa mạnh và cụ thể là không vượt qua mức giá thấp nhất mà cổ phiếu từng có trong thời gian gần đây nhất.

Muốn có một nhận định chính xác hơn, bạn phải xem một loại biểu đồ khác như biểu đồ bar-chart.

Biểu đồ dưới đây ghi lại hai tháng giao dịch cuối cùng của Euronext.

Biểu đồ này còn cho bạn biết thêm những giao động giá cả khác.

Xu hướng ngắn hạn của nó vẫn đang lên.

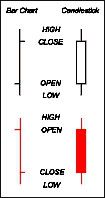

Thay vì một sợi dây giá cả liên tục, thì người ta phân chia ra làm những hình tượng thẳng đứng để cung cấp cho bạn nhiều tin tức hơn.

Mỗi đường thẳng đứng trượng trưng cho một giai đoạn thời gian, gạch ngang bên trái trượng tưng cho lúc đầu tiên, bên phải cho lúc cuối cùng.

Trong đó :

« Opening price » : giá mở màn của giai đoạn, giây phút đầu tiên, gạch ở bên trái.

« Closing Price »: Giá lúc giai đoạn kết thúc, giây phút cuối cùng, gạch ở bên phải.

“High” for the périod : Giá cao nhất trong giai đoạn này.

“Low” for the périod: Giá thấp nhất trong giai đoạn.

Candlestick

Nhờ bản đồ bar-chart trên bạn có thể có một khái niệm rõ ràng hơn về giá cả.

Nhưng mà nó không cho bạn nhiều thông tin rõ ràng như là biểu đồ candlestick japanese (chandelier japonnaise).

Tương truyền rằng biểu đồ candlestick được một thương gia Nhật tên Homma phát minh và sử dụng từ thế kỷ 18, ông sử dụng để phục vụ cho việc kinh doanh lúa gạo.

Ưu điểm của biểu đồ này là nó là rõ ràng, hình tượng hơn bar-chart, cho phép những tay day trader (buôn bán trong ngày) hay swing trader (buôn bán dao động giá) xâm nhập và nhảy ra ngoài thị trường hết sức mau chóng.

Hầu hết mọi day trader đều dùng biểu đồ Candlestick.

Ngày 19/03/2004, ở Paris trước 300 khán giả, chuyên gia chứng khoán Phillippe Erb đã dùng kinh nghiệm đọc biểu đồ candlestick và thắng dễ dàng đối phương, robot Trade System, một chương trình vi tính được chế tạo để mua bán chứng khoán.

Ông đã trả thù được máy tính Big Blue cho Kasparov, kỳ tài về cờ vua.

Biểu đồ trên ghi lại giá cả 3 ngày của Euronext.

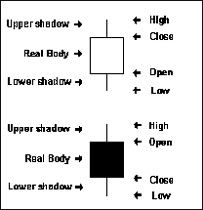

Đây là cấu trúc của một candlestick, bạn có thể so sánh vì nó cũng như bar-chart nhưng nó hình tượng hơn.

Thương gia Homma gọi hình chữ nhật là thân (body) và đường thẳng ở đầu trên hay đầu dưới của thân là bóng (shadow).

Phần thân thể hiện giá giao dịch mở đầu và kết thúc của cổ phiếu trong ngày trong khi phần bóng ở bên trên hoặc bên dưới phần thân thể hiện phần giá cả giao dịch nằm ngoài phạm vi giá mở cửa và đóng cửa.

Chẳng hạn một cổ phiếu có thể mở đầu phiên giao dịch với giá $10 và đóng cửa ở mức $11. Phần biểu đồ candlestick thể hiện mức giá từ 10-11 gọi là thân.

Nhưng trong ngày cổ phiếu này luôn có thể sụt xuống dưới mức giá mở cửa, chẳng hạn xuống thấp nhất là $9 và trước khi kết thúc ở mức $11, những người mua có thể đẩy giá lên mức $12 trong thời gian giao dịch.

Khoảng từ 9-10 và từ 11-12 chính là bóng với phần thân kẹp ở giữa.

Khi giá cổ phần tăng trong ngày người ta dùng hình trắng hoặc xanh lá cây để mô tả phần thân.

Trái lại khi cổ phần xuống thì người ta dùng màu đỏ hay màu đen.

Khai thác candlestick

Biểu đồ candlestick đã lưu truyền và càng ngày càng thịnh hành trong giới đầu cơ vì nó đã hình tượng hóa một sự thật kinh tế rất đơn giản:

Giá cả cổ phần lên xuống do sự thương lượng giữa những người muốn bán và người những muốn mua.

Khi số lượng cần mua nhiều hơn số lượng cung cấp thì giá cổ phiếu sẽ lên.

Khi cung nhiều hơn cầu thì giá sẽ xuống.

Tùy theo hình tượng màu trắng hay đen, bóng và thân dài ngắn ra sao mà người ta đặt tên cho từng candlestick.

Ưu điểm tuyệt đối của candlestick là chỉ nhìn sơ sơ qua những hình tượng là bạn có khái niệm rõ ràng về sự mạnh yếu giữa hai phe mua và bán, do đó bạn có thể đoán trước sự lên xuống cổ phần chính xác hơn nhiều loại biểu đồ khác, ít nhất là 5- 10 phút tiếp theo.

Đối với những người day trader, chỉ cần đoán trước khoảng chừng thời gian đó thôi thì cũng đủ kiếm tiền từ túi người khác trong thị trường chứng khoán.

Sau đây tôi xin dẫn chứng một vài hình tượng:

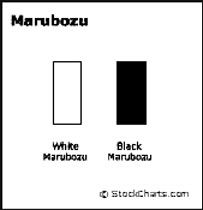

Hình tượng Marubozu chỉ có thân mà không có bóng (body without shadow).

Marubuzo

Marubozu màu trắng có nghĩa là bên bán bị phe kia mua mạnh hơn nuốt trửng, có bao nhiêu cổ phần tung ra thị trường được mua bấy nhiêu.

Điều này đẩy giá cổ phần lên rất nhanh.

Ngược lại nếu hình Marubozu đen thì số lượng cổ phần bán ra quá nhiều và người mua chiếm thế chủ động và thường được giá hời.

Marubozu màu đen cho thấy cổ phần sụt giá trầm trọng.

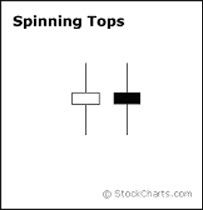

Hình tượng doji (ngôi sao) hay spinning stop (bông vụ).

Thân nhỏ mà bóng dài cho ta biết là cuộc thương lượng của hai phe mua bán chưa phân thắng bại, giá cả đang còn lưng khừng.

Khi bạn định mua hay bán một cổ phần mà gặp hình tượng này thì bạn nên chuẩn bị nhập lệnh để đi theo xu hướng tiếp theo khi bên bán hoặc bên mua thắng thế.

Bạn cần tới một trong bốn hình tượng sau đây xác nhận sự thay đổi xu hướng:

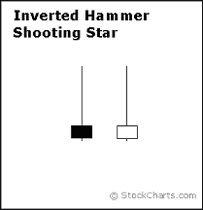

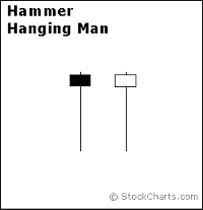

Hình hammer (búa tạ), inverted hammer (búa tạ ngược), hangging man (tội nhân treo cổ) và shooting star (sao băng).

Là bốn hình tượng có đặc điểm chung là thân ngắn mà một bóng dài, ít nhất phải bằng hai lần thân, một bên không có hoặc có bóng rất nhỏ.

Đây là những hình tượng cho ta biết cổ phần đang đổi ngược xu hướng (reversal), cần phải mua hay bán ngay trước khi trễ.

(Xin xem hai biểu đồ chứng minh ở cuối bài).

Cụ thể là hình búa tạ và búa tạ ngược đi theo Doji báo hiệu sự thắng thế của người mua và giá cả từ đây có thể sẽ đổi hướng từ giảm sang tăng, ít nhất là trong ngắn hạn.

Trong khi đó hai hình tượng tội nhân treo cổ và sao băng cảnh báo trước người mua có thể đã thắng thế người bán và giá cả có nhiều khả năng sẽ đi xuống.

Đây chỉ là những hình tượng tiêu biểu của candlestick, vì bài viết có hạn, tôi không thể trình bài hết những cái lắt léo của cách đọc phương pháp candlestick này.

Quý vị nào muốn nắm vững nó cần phải học hỏi nhiều hơn.

Cách dễ nhất là vào google.com tìm website có chữ “candlestick” hoặc là mua cuốn sách nói về candlestick do S. Nison và G.L. Morris viết.

Bạn cần phải thành thạo những hình tượng mới nên lao vào thị trường chứng khoán.

Khuyết điểm của mọi hệ thống phân tích kỹ thuật (candlestick cũng không ngoại lệ) là nó có thể cho chúng ta những dấu hiệu sai lầm làm chúng ta mua và bán không đúng thời điểm.

Bạn có thể dùng nó để buôn bán cổ phần, chỉ số (index)... một khi bạn đã thành thạo.

Bạn mua bán càng ngắn hạn chừng nào thì biểu đồ candlestick càng cho bạn đoán trước chính xác chừng ấy.

Để khai thác hết ưu điểm của nó, người đầu tư phải được công ty trung gian cung cấp dịch vụ cho phép họ đọc được bảng biểu đồ candlestick và ban lệnh mua bán lập tức.

Nếu công ty của bạn không có những dịch vụ này, thì bạn khó có thể thành day trader hay swing trader bắt buộc bạn mua bán với giai đoạn thời gian lâu hơn.

Và Vì BBC yêu cầu diễn tả chứng khoán mang tính cách thời sự, tôi xin kể lại cách mua và bán cổ phần Euronext dựa vào biểu đồ candlestick vào cuối tuần vừa qua.

Tôi dùng hai chiến lược khác nhau, swing và day trading.

Swing trading với cách chơi cổ phần Euronext ngắn ngày, mua vào ngày 30/03/2006 với giá 66,24€/cổ phiếu và đặt stop loss ở mức 64,45€ và đặt lệnh bán với giá định sẵn (sell limit) ở mức 69,72€.

Euronext lên được 3,34 %, giá 68,05€.

Tôi dùng lệnh trailing stop lên mức 67,24€/cổ phiếu để nếu cổ phiếu xuống tới mức này cổ phiếu sẽ được tự động bán đi.

Dù thứ hai này, Euronext có hạ giá, thì tôi vẫn giữ được tiền vốn sau khi trừ đi các chi phí giao dịch.

Day trading với hai phi vụ mua bán trong ngày thứ sáu 31/03/2006, lần thứ nhất mua vào Euronext lúc 9h43 với giá 66,95€/cổ phiếu, bán ra lúc 10h28 với giá 67,90€/cổ phiếu.

Phi vụ thứ hai lúc 15h59 giá 67,50€/cổ phiếu và bán ra với giá 67,85€ lúc 16h43.

Ba trong bốn quyết định mua vào, bán ra trong ngày thành công là do tôi nhìn thấy hai tượng hình hammer và inverted hammer.

Đoàn Thanh Tùng /Liège, Bỉ

BBC

Sửa bởi người viết 13/03/2007 lúc 01:34:03(UTC)

| Lý do: Chưa rõ